Resoconti stenografici delle indagini conoscitive

Sulla pubblicità dei lavori:

Capezzone Daniele , Presidente ... 3

INDAGINE CONOSCITIVA SUGLI STRUMENTI FISCALI E FINANZIARI A SOSTEGNO DELLA CRESCITA, ANCHE ALLA LUCE DELLE PIÙ RECENTI ESPERIENZE INTERNAZIONALI

Audizione del Sostituto Capo servizio della segreteria tecnica per l'eurosistema e la stabilità finanziaria della Banca d'Italia, dottor Giorgio Gobbi.

Capezzone Daniele , Presidente ... 3

Gobbi Giorgio , Sostituto Capo servizio della segreteria tecnica per l'eurosistema e la stabilità finanziaria della Banca d'Italia ... 3

Capezzone Daniele , Presidente ... 9

Barbanti Sebastiano (M5S) ... 9

Paglia Giovanni (SEL) ... 10

Pelillo Michele (PD) ... 10

Causi Marco (PD) ... 10

Capezzone Daniele , Presidente ... 11

Pesco Daniele (M5S) ... 11

Capezzone Daniele , Presidente ... 11

Gobbi Giorgio , Sostituto Capo servizio della segreteria tecnica per l'eurosistema e la stabilità finanziaria della Banca d'Italia ... 11

Capezzone Daniele , Presidente ... 13

ALLEGATO: Documentazione depositata dal dottor Giorgio Gobbi ... 15

Sigle dei gruppi parlamentari:

Partito Democratico: PD;

MoVimento 5 Stelle: M5S;

Il Popolo della Libertà - Berlusconi Presidente: PdL;

Scelta Civica per l'Italia: SCpI;

Sinistra Ecologia Libertà: SEL;

Lega Nord e Autonomie: LNA;

Fratelli d'Italia: FdI;

Misto: Misto;

Misto-MAIE-Movimento Associativo italiani all'estero-Alleanza per l'Italia: Misto-MAIE-ApI;

Misto-Centro Democratico: Misto-CD;

Misto-Minoranze Linguistiche: Misto-Min.Ling.;

Misto-Partito Socialista Italiano (PSI) - Liberali per l'Italia (PLI): Misto-PSI-PLI.

PRESIDENZA DEL PRESIDENTE DANIELE CAPEZZONE

La seduta comincia alle 14.15.

(La Commissione approva il processo verbale della seduta precedente).

Sulla pubblicità dei lavori.

PRESIDENTE. Avverto che la pubblicità dei lavori della seduta odierna sarà assicurata anche attraverso l'attivazione di impianti audiovisivi a circuito chiuso e la trasmissione televisiva sul canale satellitare della Camera dei deputati.

Audizione del Sostituto Capo servizio della segreteria tecnica per l'eurosistema e la stabilità finanziaria della Banca d'Italia, dottor Giorgio Gobbi.

PRESIDENTE. L'ordine del giorno reca, nell'ambito dell'indagine conoscitiva sugli strumenti fiscali e finanziari a sostegno della crescita, anche alla luce delle più recenti esperienze internazionali, l'audizione del dottor Giorgio Gobbi, Sostituto Capo servizio della segreteria tecnica per l'eurosistema e la stabilità finanziaria della Banca d'Italia, accompagnato dal dottor Finaldi Russo e dal dottor Bargellini.

Ringrazio il dottor Gobbi e, per suo tramite, la Banca d'Italia che partecipa a questa nostra indagine conoscitiva. Abbiamo individuato, settimana dopo settimana, alcuni possibili percorsi di lavoro. Anche ai nostri ospiti di oggi chiediamo, in un tempo contenuto, di scattare una fotografia e di suggerire alcune piste possibili di lavoro e d'iniziativa.

Do la parola al dottor Gobbi per la sua relazione.

GIORGIO GOBBI, Sostituto Capo servizio della segreteria tecnica per l'eurosistema e la stabilità finanziaria della Banca d'Italia. Buon pomeriggio a tutti e grazie per aver permesso alla Banca d'Italia di contribuire a quest'indagine, che riguarda temi molto rilevanti, sia per la fase molto delicata che sta attraversando l'economia del nostro Paese, sia, in prospettiva, per costruire un sistema finanziario e un sistema di finanza d'impresa più solidi e meno soggetti ai problemi che abbiamo sperimentato in questi anni.

Credo che sia stata distribuita la documentazione che abbiamo consegnato. La ripercorrerò a grandi linee, poiché sarebbe molto noioso se mi mettessi a leggere e ciò non faciliterebbe il confronto e il dibattito.

In questi mesi pare che finalmente si registri qualche segnale di ripresa, seppure debole e incerto, dopo un lungo ciclo negativo, cominciato nell'autunno del 2008, con una breve interruzione nella seconda parte del 2010, una ripresa molto modesta, e una nuova severissima recessione avviatasi alla metà del 2011. Ci sono segnali che indicherebbero un arresto della caduta della produzione e negli ultimi mesi dell'anno potremmo avere un'inversione di tendenza con segno positivo, seppure davanti a una cifra molto modesta, nella crescita e dovremo cercare di costruire le condizioni affinché nel 2014 questa ripresa prenda piede.

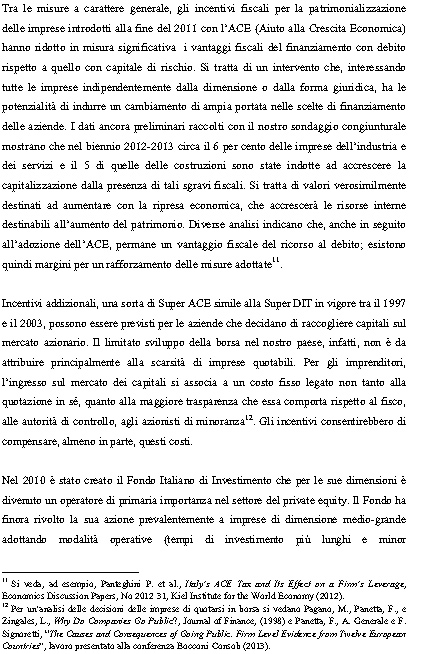

La ripresa ha importanti ricadute sulla finanza d'impresa, per due ragioni fondamentali. La prima è che in questi lunghi anni le risorse interne alle imprese, ossia il fatturato e la redditività, sono scesi a valori molto bassi. Le risorse generate internamente alle nostre imprese sono una Pag. 4delle fonti principali con cui è finanziata la loro attività, sia la produzione, sia gli investimenti.

Una stabilizzazione dei livelli di produzione e un ritorno alla crescita contribuiranno ad alleviare le tensioni. La ripresa contribuirà anche a ridurre l'incertezza che c’è sulla situazione dell'impresa, che si traduce in un forte rischio di credito.

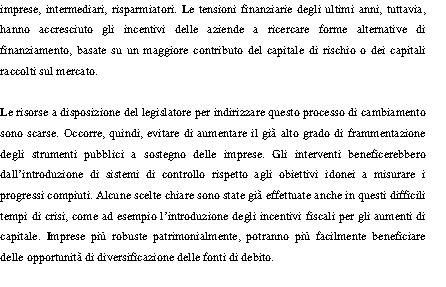

Dal 2008 a oggi abbiamo avuto, in diverse fasi, restrizioni nell'offerta di credito, che hanno accentuato la dinamica negativa dei finanziamenti alle imprese. Il calo nelle consistenze dei finanziamenti alle imprese, che si osserva da novembre dello scorso anno, è in larga parte dovuto alla riduzione della domanda da parte delle imprese, per le quali le esigenze finanziarie delle imprese sono diminuite di pari passo con gli investimenti. Vi ha contribuito anche un'offerta di credito che si è fatta più scarsa e più selettiva, soprattutto rispetto agli anni precedenti la crisi, quando, invece, le disponibilità di finanziamenti provenienti dalle banche per le imprese erano particolarmente abbondanti.

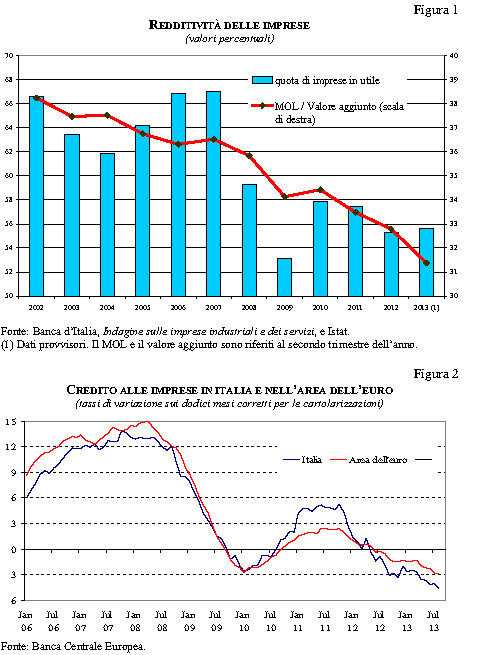

A costo di essere un po’ pedante e didascalico, vorrei precisare i diversi canali attraverso i quali si produce un irrigidimento dell'offerta di credito. Ci sono almeno tre cause: una deriva dal fatto che le banche sono intermediari, ossia prestano fondi che qualcun altro presta loro. Quando hanno difficoltà a reperire fondi, hanno anche difficoltà a fare prestiti, come è successo alla fine del 2008 e, soprattutto, nella seconda metà del 2011.

Le banche italiane finanziano i prestiti con i depositi e le obbligazioni che collocano presso le famiglie e, per una parte rilevante, anche con la cosiddetta «raccolta all'ingrosso», formata da obbligazioni collocate sui mercati internazionali e prestiti che ricevono dalle banche di altri Paesi.

Nei momenti più acuti della crisi, a cavallo tra il 2008 e il 2009, i mercati internazionali dei capitali si sono «inariditi» (così si dice in gergo), ossia è venuta meno l'offerta. Lo stesso è successo nella seconda parte del 2011, conseguentemente alla crisi del debito sovrano.

Questi problemi sono stati affrontati con le operazioni di politica monetaria della Banca centrale europea e delle banche centrali dell'eurosistema. Nell'ambito dei margini di discrezionalità consentiti dal Consiglio direttivo della BCE, la Banca d'Italia ha fatto la sua parte, rendendo più favorevoli i criteri di accettazione delle garanzie offerte dalle banche che richiedono prestiti.

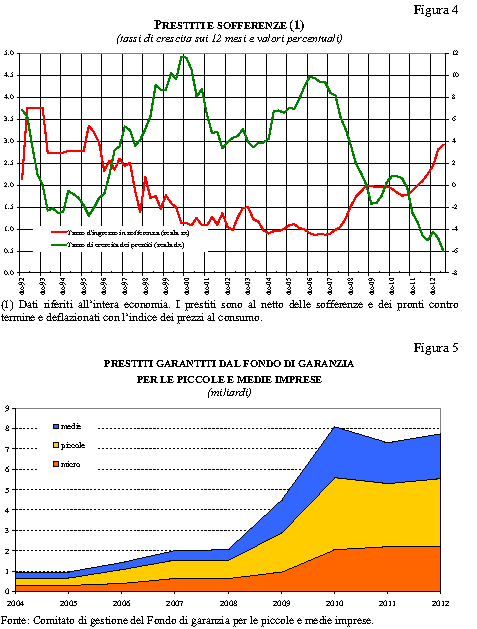

Una volta superati i gravi problemi di liquidità – particolarmente acuti nella parte finale del 2011, quando nell'arco di due mesi i prestiti alle imprese sono diminuiti di 20 miliardi – gli effetti cumulati delle recessioni che si sono succedute hanno innescato un secondo meccanismo di restrizione dell'offerta del credito, quello del rischio. Una parte delle imprese non è più stata in grado di ripagare i propri debiti. Attualmente sono circa il 22 per cento i prestiti alle imprese che non sono esigibili: si trovano in sofferenza, oppure sono immobilizzati in situazioni di patologia meno grave.

Ciò significa che una parte consistente delle risorse rimane bloccata in prestiti che non vengono restituiti, a fronte dei quali emergono delle perdite. Quando un prestito non viene restituito, la banca deve prudentemente fare degli accantonamenti, perché ci sono delle perdite potenziali. Questo significa che si abbatte il rendimento di quel prestito e lo si rende poco conveniente. Per quanto siano bassi i costi della provvista, le perdite sui prestiti incidono comunque negativamente sul conto economico.

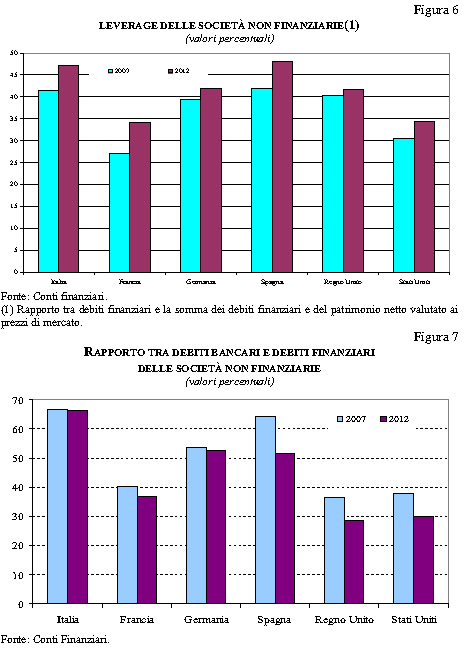

La grande incertezza sulla capacità delle imprese di ripagare debiti è l'elemento che ha irrigidito l'offerta di credito e ha reso molto difficile l'accesso ad esso per le imprese nel corso del 2012 e costituisce ancora adesso un freno. Questi sono i problemi contingenti dell'accesso al credito, che si sono innescati su alcune debolezze strutturali del sistema della finanza d'impresa in Italia. Essi sono sostanzialmente due: la prima è che, rispetto Pag. 5agli altri Paesi con i quali ci confrontiamo, le imprese italiane hanno livelli di debito in rapporto al patrimonio più elevati. Considerando il patrimonio ed i debiti finanziari, che sono le fonti di finanziamento dell'attività di impresa, la quota dei debiti in Italia è pari al 48 per cento. Nell'area dell'Euro è mediamente il 42 per cento, con variazioni tra i Paesi. In quelli che consideriamo avere economie più forti, come Germania e Francia, questo rapporto è più basso. Se volessimo mantenere i bilanci delle imprese immutati e volessimo portare il nostro rapporto al livello medio dell'area dell'Euro, dovremmo trasformare 150-160 miliardi di debiti in capitale.

Questa è una prima debolezza, perché il patrimonio è il primo baluardo per far fronte alle perdite. Un'impresa che ha un livello di patrimonializzazione elevato è molto più robusta e in grado di assorbire un calo dell'attività produttiva o una fase avversa del ciclo economico rispetto a un'impresa che ha debiti più elevati.

La seconda caratteristica, su cui avete discusso ampiamente durante le audizioni precedenti, è che le imprese italiane hanno, come fonte di finanziamento esterna quasi esclusiva, i prestiti concessi dalle banche. Questo dipende da una varietà di ragioni, che non è necessario ripercorrere in questa sede, tra cui la quota più elevata di piccole e medie imprese rispetto agli altri Paesi e la maggiore diffusione delle aziende a conduzione familiare.

Comunque sia, questo innesca meccanismi non certo virtuosi durante le recessioni. Infatti, come ho prima ricordato, un numero rilevante di imprese non riesce a pagare i propri debiti, e questo indebolisce i bilanci delle banche, che, a loro volta, incontrano difficoltà a erogare nuovo credito. Anche in questo caso, le differenze tra l'Italia e gli altri Paesi europei sono abbastanza rilevanti e significative.

Un ultimo elemento che può portare ad un irrigidimento del credito, frequentemente citato, il quale però in questa fase ha avuto effetti minori, è che le banche non prestano, perché, per farlo, hanno bisogno di capitali propri. La regolamentazione impone vincoli patrimoniali alle banche per evitare che anch'esse entrino in difficoltà. Al di là di casi specifici, da considerare singolarmente, per gran parte del periodo considerato, i requisiti di patrimonio sono stati rafforzati per l'azione della vigilanza, ma le banche sono riuscite sempre ad accrescere il capitale. Non hanno distribuito utili e hanno raccolto capitali sul mercato dove è stato possibile.

Questo è stato il vincolo che finora ha frenato di meno l'espansione dei crediti. Forse inciderà maggiormente con la ripresa dell'attività economica, quando ci sarà una crescita di domanda di finanziamenti, ma questo è un problema che si affronterà quando si porrà.

Che fare, di fronte alla situazione attuale ? Molto è stato fatto. Bisogna dare atto che, nel corso degli anni, le misure prese sono state diverse, e soprattutto d'impatto rilevante.

Quali sono gli strumenti d'intervento per i problemi legati alla particolare durezza della fase ciclica sperimentata e quali sono invece gli strumenti che potremmo pensare per un percorso, che consideriamo desiderabile, di aggiustamento di medio periodo ? Di fronte ai rischi di liquidità, gli strumenti di politica monetaria hanno costituito un intervento significativo e tuttavia rimangono dei rischi a medio termine. Infatti, benché si sia ridotta la quota di prestiti che è finanziata con raccolta all'ingrosso, la raccolta al dettaglio è ancora inferiore al volume complessivo dei prestiti. Nonostante per le banche italiane sia ancora molto difficile accedere ai mercati internazionali, il problema della liquidità è stato affrontato con strumenti appropriati.

Il problema principale è, invece, la rischiosità. Si tratta di un problema complicato sotto molti punti di vista. È molto difficile valutare il merito di credito in una situazione di calo continuato della produzione, individuare quali settori e quali aree del Paese usciranno prima dalla crisi. Lo strumento utilizzato, non solo in Italia, ma Pag. 6in gran parte degli altri Paesi, per far fronte al rischio di credito è costituito dalle garanzie.

In Italia uno strumento ha funzionato in modo efficace: il Fondo centrale di garanzia per le piccole e medie imprese, sulla cui attività immagino sarete informati meglio di noi. Per segnalare quanto sia rilevante il problema della ricerca di una protezione dal rischio (è ciò che fa il Fondo centrale di garanzia), ricordo che, nei primi sei mesi di quest'anno, il Fondo ha garantito 35.000 operazioni di finanziamento, un numero consistente, più elevato di quello registrata in analoghi archi temporali negli anni scorsi.

Ovviamente, anche per la salute delle finanze dello Stato, questo fondo non può coprire tutti, però è uno strumento importante, che ha funzionato e che ha trovato un complemento nei Confidi, laddove questi sono riusciti ad operare, anche se la loro situazione si è fatta via via più difficile con il decorso della crisi.

Ci sono state altre iniziative, promosse dalle autorità, ma in cui quest'ultime hanno avuto un ruolo di promozione. Mi riferisco alle cosiddette «moratorie», che sono accordi tra le parti, cioè tra l'Associazione bancaria italiana (ABI) e le rappresentanze degli imprenditori. Ciò ha consentito di riscandenzare il debito, ossia di posporre il rimborso delle quote in conto capitale di un segmento importante di prestiti. Anche questi accordi hanno rappresentato una boccata d'ossigeno per le imprese che erano a corto di liquidità.

Inoltre, sono stati stanziati dei fondi dalla Cassa depositi e prestiti per finanziare le banche a tassi calmierati per finanziare le piccole e medie imprese. Questo strumento ha funzionato prevalentemente nei periodi in cui c'erano tensioni dal lato della liquidità delle banche. È stato un complemento alla politica monetaria. Ultimamente questi fondi continuano a funzionare, ma la loro attrattività si sta riducendo.

Infine, ci sono tutte le misure, che voi ben conoscete, per i rimborsi dei debiti della pubblica amministrazione, che hanno rappresentato una notevole iniezione di liquidità. Secondo i dati del Ministero dell'economia e delle finanze, si tratta di circa 11 miliardi già erogati.

La Banca d'Italia periodicamente conduce un sondaggio congiunturale presso le imprese. Stiamo elaborando i dati che saranno pubblicati sul nostro Bollettino Economico, che sarà diffuso domani. I benefici dei pagamenti sono significativi. Le imprese che hanno ricevuto i fondi li hanno utilizzati per pagare debiti commerciali, reimmettendoli quindi nel circuito delle imprese, o per pagare i dipendenti, nel caso ci fossero arretrati, insomma per finanziare altre forme di capitale circolante, e, in parte forse più contenuta, per gli investimenti, il cui livello è ancora abbastanza modesto. Questo però è un segnale d'iniezione di liquidità.

Quelli sinora richiamati sono tutti strumenti di «terapia intensiva», cioè di sostegno di emergenza alle imprese. Le informazioni che abbiamo sull'utilizzo di questi strumenti ci dicono che essi hanno fornito un sostegno significativo. Le quantificazioni sono sempre difficili, perché i dati provengono da fonti diverse, però si può pensare che l'ammontare complessivo di liquidità che è arrivata alle imprese dal 2008 a oggi sia nell'ordine di 65-70 miliardi, escludendo i rimborsi dei debiti della pubblica amministrazione.

I problemi tenderanno a mitigarsi quando la ripresa guadagnerà momento. Allora le imprese saranno in grado di ripagare i loro debiti, e quindi si ridurrà il macigno del rischio di credito; le banche potranno ridurre gli accantonamenti che, a fronte del rischio di perdite, nel 2012 e nei primi sei mesi di quest'anno, hanno praticamente assorbito l'intera redditività operativa.

Tuttavia, siccome questi progressi saranno lenti, probabilmente le misure a sostegno dovranno rimanere in funzione ancora per un po’ di tempo. Infatti, da notizie di stampa, apprendiamo che si sta discutendo di rifinanziare in maniera consistente il Fondo di garanzia nella legge di stabilità. Nel cosiddetto «decreto del fare» (decreto-legge n. 69 del 2013) sono stati Pag. 7introdotti dei cambiamenti e i regolamenti attuativi sono in fase di approvazione.

Qual è, invece, la strategia nel medio termine ? Cosa può rendere le imprese italiane meno vulnerabili, nella loro struttura finanziaria, alle fasi negative del ciclo, e più attrezzate a reagire ? Innanzitutto è necessario più patrimonio. Sembra una ricetta facile, ma non lo è. Ci sono due ragioni, comunque, per procedere su questa strada. In primo luogo, come ho già detto, ciò rende le imprese più robuste per assorbire gli shock.

C’è poi una seconda ragione che ha a che fare con la crescita, che è esattamente l'oggetto di questa indagine conoscitiva. Dal confronto di esperienze tra imprese che operano in diversi Paesi, in diversi contesti istituzionali e con diverse dimensioni, vi è ormai una discreta evidenza che l'attività d'investimento in ricerca e innovazione – ossia nelle attività che hanno più probabilità di innescare meccanismi di crescita – viene finanziata dalle imprese con risorse patrimoniali proprie. Difficilmente gli investimenti di questo tipo sono realizzati facendo ricorso al debito, perché le attività d'innovazione, che hanno possibilità di avere alti rendimenti, hanno anche alti rischi, e il contratto di debito non è ottimale per finanziare queste attività.

Riassumendo, imprese meglio capitalizzate hanno maggiori possibilità, non solo di resistere agli shock del ciclo economico, ma anche d'intraprendere attività innovative.

La seconda questione è facilitare la diversificazione delle fonti di debito da quella bancaria. Sono già state prese diverse misure, e mi pare che ne siano allo studio altre che vanno in questa direzione.

Uno dei motivi per cui le imprese italiane hanno avuto propensione ad utilizzare maggiormente il debito, rispetto al patrimonio, come fonte di finanziamento, è la convenienza fiscale. Gli interessi passivi sui debiti sono deducibili fiscalmente, mentre il reddito generato dal patrimonio dell'impresa non lo è.

La cosiddetta «ACE» (Aiuto alla crescita economica) ha ridotto questo squilibrio. Secondo calcoli fatti dall'ISTAT, esso si è ridotto in misura significativa, ma in parte permane, e mi pare di capire che nella legge di stabilità si prevedano ulteriori interventi.

Anche da studi comparati a livello internazionale, emerge che in sistemi fiscali in cui lo svantaggio del patrimonio rispetto al debito è minore, le imprese sono capitalizzate. Se siete interessati, troverete evidenze statistiche robuste e qualche studio internazionale citato nel testo della relazione.

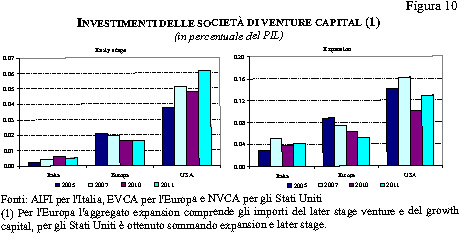

Ci sono state altre misure che apparentemente sembrano funzionare e che probabilmente hanno bisogno di essere valutate con più tempo e più approfonditamente. Una di queste è il Fondo Italiano di Investimento, un fondo di private equity, che investe direttamente nel capitale delle imprese. È stato istituito qualche anno fa, sta operando e sta utilizzando le risorse.

Se il metro di giudizio sull'efficacia dello strumento è la quantità di risorse utilizzate, il giudizio è positivo, ma c’è bisogno di una valutazione dell'efficacia con cui esse sono state utilizzate. Qualora, dalle verifiche, emergesse un giudizio positivo, questa sarebbe un'altra strada che potrebbe essere utilizzata, e soprattutto estesa. Siccome il Fondo Italiano di Investimento opera prevalentemente con imprese medie e medio-grandi, si potrebbe valutare la sua efficacia anche con imprese di dimensioni più piccole.

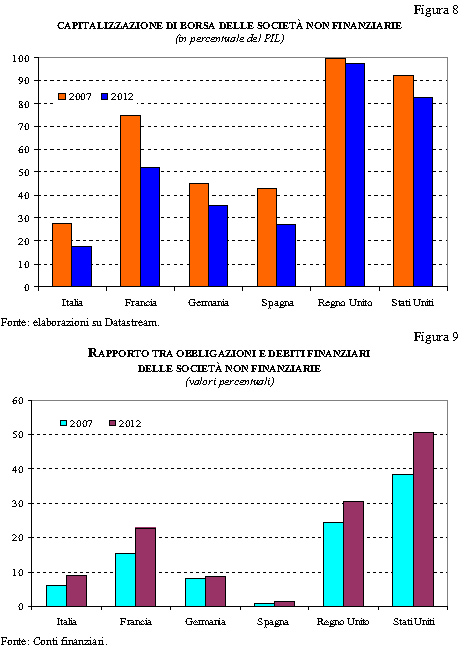

Sulla questione del debito, gli strumenti sono più complessi. Tendenzialmente, la capacità di emettere titoli sul mercato è notevolmente maggiore per le imprese quotate, che in Italia però sono molto poche. Abbiamo un rapporto tra le capitalizzazioni di borsa del settore non finanziario e il PIL che è assai inferiore rispetto a quello dei paesi con cui solitamente ci confrontiamo.

È un annoso problema, che bisogna affrontare di nuovo. Il numero contenuto di imprese quotate non dipende solo dal fatto che abbiamo molte piccole imprese. Esiste una platea di medie imprese con dimensioni e caratteristiche non troppo diverse dalle analoghe imprese francesi, ad Pag. 8esempio, che sono quotate in borsa. Non abbiamo evidenze di costi di quotazione che siano significativamente più elevati in Italia. Il problema deriva con tutta probabilità dai costi della trasparenza per accedere al mercato. Chi non si quota si preclude il mercato delle emissione pubbliche di titoli.

Quello che abbiamo visto nell'ultimo anno e negli ultimi mesi, invece, è un forte interesse per le emissioni delle imprese non quotate (il cosiddetto «private placement»). Tendenzialmente sono strumenti di finanziamento costosi. Sono più costosi del credito bancario. Ciò nonostante, un numero elevato di imprese vi ha fatto ricorso. Soprattutto abbiamo una trentina di nuove imprese che hanno fatto ricorso al mercato obbligazionario e che non l'avevano fatto negli anni precedenti.

C’è stato, inoltre, un incentivo fiscale all'investimento nei cosiddetti «minibond». Per ora le emissioni di minibond non sono state tanto «mini»: i collocamenti di obbligazioni che si sono avvalsi di questo programma sono stati tendenzialmente di dimensioni piuttosto grandi. Da un lato, ci può essere un problema legato ai parametri previsti dalle norme e dai regolamenti; dall'altro, l'accesso al mercato obbligazionario è molto difficile per imprese più piccole, perché gli investitori richiedono liquidità degli strumenti e ci sono costi fissi che rendono poco convenienti le emissioni di importo limitato.

C’è stato un interesse molto diffuso per nuovi strumenti, come i credit funds, che sono fondi d'investimento specializzati destinati al credito. In tutta onestà, è ancora difficile capire quali potenzialità possano avere questi strumenti. Da un lato, ci sono genuine opportunità, soprattutto per alcuni segmenti della finanza d'impresa. Penso ai prestiti a medio e lungo termine a imprese, di non piccolissime dimensioni, che possono aprirsi al mercato e alle valutazioni di investitori esterni, ma non vogliono sopportare i costi interi della quotazione in borsa. C’è quindi un mercato: quanto esso sia grande è difficile valutarlo.

Va ricordato però che, almeno numericamente, se non quantitativamente, la grande maggioranza dei prestiti alle piccole e medie imprese italiane sono prestiti non standardizzati, di importo contenuto. Sono prestiti concessi in forme che mal si prestano a investimenti di operatori non bancari; pensiamo alle linee di credito per lo sconto di effetti o alle linee di credito in conto corrente. Riguardo a queste forme, gli investitori esterni alle banche hanno delle difficoltà.

I fondi di credito e gli altri strumenti innovativi che si stanno affacciando sui nostri mercati hanno origine in contesti istituzionali molto diversi dal nostro – ad esempio, quello degli Stati Uniti – e, nei luoghi di origine, sono destinati a finanziare le imprese con profili di rischio troppo elevati per essere finanziate dalle banche. Un loro trapianto nel nostro sistema, quindi, può non essere immediato, richiede tempo e assestamenti; ciononostante, valuteremo con attenzione la loro evoluzione.

L'ultimo tema sul quale vorrei soffermarmi è l'esistenza, anche a livello europeo, di piani, progetti e programmi a sostegno della finanza delle piccole e medie imprese; l'apporto di risorse europee su questo versante è importante, perché consente di avere un pooling più ampio dei rischi e di mettere a disposizione maggiori risorse. Al momento, la specificità degli strumenti è ancora da definire, in fase di studio, ma le condizioni dei diversi Paesi, sia per il momento congiunturale, sia in termini strutturali, sono molto diverse. Regole comuni per accedere a questi fondi potrebbero risultare più penalizzanti per alcuni Paesi, soprattutto per quelli che vengono da periodi recessivi più duri.

La mia relazione è stata probabilmente più lunga di quanto previsto, quindi mi avvio alla conclusione, osservando come i problemi del credito possano essere distinti, almeno concettualmente, in due grandi categorie. La prima riguarda i problemi immediati, ovvero quelli di dare sostegno alle imprese in una fase ciclica molto difficile, dalla quale non siamo ancora usciti; su questo punto abbiamo la Pag. 9necessaria batteria di strumenti, che si possono certamente migliorare e affinare, ma mi pare che sia stato già fatto molto lavoro in questo senso. Anche la direzione verso la quale muovere nel medio termine mi sembra ormai chiara e condivisa, ovvero quella di avere imprese che siano più patrimonializzate e che abbiano una struttura finanziaria più adatta a sostenere progetti ad alto potenziale di crescita; anche su questo ci sono già strumenti in atto.

Rimane, invece, più difficile affrontare i problemi relativi alla diversificazione delle fonti di finanziamento: c’è una fase di sperimentazione del mercato in atto. Il problema è che, se le piccole imprese si finanziano presso le banche, la ragione è che le banche hanno delle competenze specifiche per finanziare le piccole imprese difficili da replicare da altri intermediari; questo è un campo, però, in rapida evoluzione, per cui dovremo valutare con attenzione quello che succederà.

In conclusione, vorrei notare come nelle passate legislature i programmi di intervento per le imprese siano stati spesso denotati da una grande frammentarietà di iniziative; sto pensando, ad esempio, alle numerose risorse pubbliche che, nel corso degli anni, sono state destinate a fondi di venture capital, senza che mai ci fosse la possibilità di valutare ciò che funzionava e ciò che, in realtà, non funzionava.

Le risorse pubbliche sono scarse e le difficoltà di questo periodo lo testimoniano; quindi, se una parte di esse sono utilizzate per politiche di sostegno alle imprese, occorre che ci siano programmi per valutarne l'efficacia. Ciò è ancor più necessario dal momento che, a priori, per molti di questi strumenti, non abbiamo certezze rispetto al loro funzionamento. È necessario, quindi, prevedere procedure di monitoraggio, fissare scadenze e individuare strumenti quantitativi per valutare quello che effettivamente funziona e quello che non funziona. Vi ringrazio.

PRESIDENTE. Grazie per questa esposizione e per l'indicazione di alcuni percorsi. Abbiamo poco tempo per il dibattito, sufficiente per alcune domande veloci ed eventuali veloci risposte.

Do, quindi, la parola agli onorevoli colleghi che intendano intervenire per porre quesiti o formulare osservazioni.

SEBASTIANO BARBANTI. Ringrazio il dottor Gobbi perché ha svolto una chiara, sintetica ed esaustiva illustrazione del quadro italiano del credito, e non era certo facile. Il credito dipende soprattutto, come sappiamo, dal capitale e dalla liquidità. Rispetto ai capitali, ci siamo mossi con tutte le garanzie che lei ha perfettamente illustrato; riguardo alla liquidità, ci ha pensato anche la BCE, tramite il long term refinancing operation (LTRO), sebbene la duration media dei prestiti non si confaccia esattamente a quella tipica dei crediti italiani.

Penso, quindi, a quali altre eventuali azioni si possano mettere in campo per migliorare, in particolare, l'aspetto del capitale, e anche quello della liquidità. Ben venga, ad esempio, la detrazione su un arco di cinque anni fatta per le svalutazioni. Mi chiedo se un'altra misura che potremmo adottare non possa essere quella di allineare finalmente il trattamento dei non performing loan anche a livello europeo; abbiamo visto, a più riprese, soprattutto in questi periodi, che ci porterebbe quattro punti percentuali al di sotto del livello attuale rispetto ai crediti e, quindi, anche potrebbe servire a liberare ulteriore capitale, che potrebbe essere sbloccato per gli impieghi.

Inoltre, sappiamo che le banche, soprattutto medio-piccole, sono quelle che più hanno dato credito e sono state più vicine alle imprese in questo ultimo periodo di crisi; tuttavia, si tratta di banche che stanno pagando un po’ troppo il costo in termini di compliance normativa. Lo pagano, soprattutto, in termini di conto economico, perché questo aggrava i costi e sappiamo che meno utile significa meno patrimonio, in particolar modo per queste banche che vivono soprattutto di autopatrimonializzazione e di autofinanziamento.

A tale riguardo, mi chiedevo se, da un lato, si potesse applicare con maggior Pag. 10forza il criterio di proporzionalità, soprattutto in sede di ispezione di queste banche, o addirittura agire a livello europeo con la creazione di una sorta di double rule book, per quanto riguarda l'emanazione delle direttive, alla stregua di come si sta facendo, mi sembra, in America.

Altro motivo per cui le banche non hanno erogato molto credito all'economia reale è perché forse è convenuto loro, sia in termini di rischio/rendimento, sia in termini di capitale, viste le ponderazioni di Basilea, investire in economia finanziaria. A questo punto, vorrei capire in che modo possiamo disincentivare l'economia finanziaria o incentivare gli investimenti in economia reale, se mai fosse il caso, quindi fissando limiti, dettando delle norme o dando delle impostazioni alle banche, per far sì che possa essere incentivato un maggior finanziamento all'economia reale.

GIOVANNI PAGLIA. Sarò molto rapido poiché non ho, in realtà, una domanda da porre, ma una considerazione che vuole essere anche un invito nei confronti della Commissione.

Ringrazio molto il dottor Gobbi per la relazione, che finalmente forse ci aiuta a superare uno strabismo diffuso nel dibattito in questa Commissione e anche nel dibattito pubblico italiano, per cui sembra che il problema del credit crunch dipenda solo dal sistema bancario e non dal sistema nel suo insieme.

Mi pare di aver capito dalla relazione – come del resto sono da sempre convinto – che il problema in Italia sia sì che le banche hanno minore difficoltà a erogare il credito, ma soprattutto che esse hanno a che fare con un sistema d'impresa afflitto da un problema molto serio di sottocapitalizzazione e, aggiungo, anche di trasparenza dei bilanci. Io temo, infatti, che se le medie imprese italiane hanno meno abitudine a utilizzare il canale della quotazione in borsa sia anche per questo, sia in termini di regole di governance, sia in termini di trasparenza di bilanci a cui dovrebbero sottoporsi nel caso decidessero di sottoporsi al controllo della Consob.

Questo problema, però, non lo risolveremo mai, né con i fondi di garanzia, né lo risolveremo aumentando la disponibilità che le banche immettono nel sistema. Temo, inoltre, che sia irrisolvibile sul lungo periodo, perché non si può chiedere al sistema bancario di continuare a «pompare denaro» se il tasso di sofferenza è del 22 per cento e non si può chiedere allo Stato di continuare a farsi garante di un sistema che ha un 22 per cento di tasso di sofferenza. Può andare bene come meccanismo tampone, tanto più se è vero il dato che ci veniva riferito – ed è vero – anche in termini di investimenti in ricerca e in crescita che le imprese sottocapitalizzate non fanno; anche questo, dal mio punto di vista, è un problema della deindustrializzazione del Paese.

In conclusione, credo che anche questa Commissione, la quale finora ha affrontato il tema solo ed esclusivamente dal punto di vista di come riattivare il credito bancario – anche l'ultimo intervento va in quella direzione – dovrebbe invece, per compiere un lavoro serio, preoccuparsi anche e soprattutto dell'altro canale e vedere in termini fiscali (qualche suggerimento ci è stato anche fornito) come si possa intervenire per rafforzare le imprese italiane, non per liberare esclusivamente credito, misura che non serve a nulla.

MICHELE PELILLO. Grazie per la relazione. La mia sarà una domanda secca.

Dottor Gobbi, lei ci ha riferito la percentuale del 22 per cento, relativamente alle sofferenze del sistema bancario. Non so a quale periodo si riferisca questo dato. Vorrei sapere se la manovra di pagamento dei debiti della pubblica amministrazione abbia già inciso sulle sofferenze bancarie, diminuendo quel 22 per cento, e in prospettiva, quando sarà completato il piano di pagamento dei debiti, in quale misura potrà incidere.

MARCO CAUSI. Anche io vorrei porre alcune domande secche.

In primo luogo, quando ero un giovane studente di economia, negli anni Settanta, una delle nozioni che ci facevano studiare Pag. 11i nostri maestri era il teorema di Modigliani-Miller. Non so se sia una domanda troppo teorica, ma vorrei sapere perché quel teorema non vale più. Non vale più perché è cambiato il mondo, o perché questa è una conseguenza della debolezza delle banche italiane o delle banche europee, nel sistema che abbiamo creato in Europa ? È una questione che non mi è chiara. Ho visto la ricca letteratura citata nel pregevolissimo documento che ci avete consegnato – mi riprometto di leggerla non appena potrò – ma gradirei intanto conoscere il vostro parere in merito.

Sono d'accordo con quanto detto dall'onorevole Paglia. Noi stiamo lavorando molto, in questa indagine conoscitiva, sugli strumenti alternativi al debito, però vorrei soffermarmi, nella mia seconda domanda, sugli strumenti di debito. Ci è stato detto che il funding gap delle banche italiane è di 180 miliardi, una dimensione molto rilevante, che non può non preoccuparci in sede parlamentare. In tal senso, la mia domanda è se la BCE, in futuro, potrà fare qualcosa. Mi chiedo se potrà fare qualcosa, ad esempio, per rifinanziare adeguate cartolarizzazioni di crediti bancari con idonee forme di garanzia.

Nel perseguire la strada della garanzia pubblica e delle cartolarizzazioni, potremo avere l'obiettivo di riottenere qualche pezzo di rifinanziamento anche tramite la Banca centrale oppure dovremo, in prospettiva, riempire tutto il funding gap solo con gli strumenti alternativi, come sarebbe, mi sembra, molto complicato riuscire a fare ?

Voi avete posto, infine, molto giustamente, un tema di valutazione delle public policy. Noi stiamo completando, ormai, questa indagine conoscitiva, e lo strumento che ci manca è una valutazione dell'efficacia e del costo degli strumenti esistenti. Chiedo, quindi, chi potrebbe fare questa valutazione. Visto che – lo dico anche al Presidente – siamo ormai nella fase conclusiva per l'attivazione del nuovo Ufficio parlamentare di bilancio (UPB), che prenderà servizio da gennaio 2014, potrebbe essere il nuovo UPB incaricato di fare questa valutazione, naturalmente mettendo poi in rete tutte le istituzioni che hanno gli strumenti per farla, a partire da Banca d'Italia, ISTAT e così via ?

PRESIDENTE. Quando si farà il convegno al quale il collega Causi fa riferimento nella prima delle sue domande, il Presidente verrà a porre una sola domanda: qual è stato in Italia il ruolo della tassazione nel far saltare l'equivalenza delle varie forme di finanziamento e capitalizzazione d'impresa ? In un mercato perfetto, come dicevano i maestri, è possibile prendere il capitale da una parte o dall'altra, ma in Italia c’è la «piccola» variabile fiscale.

DANIELE PESCO. Ringrazio anzitutto per l'esposizione e mi scuso per il basso profilo delle domande che porrò. Riguardo al dato che ci ha mostrato circa il livello di passività delle imprese, al 48 per cento per le nostre rispetto e al 42 per cento all'estero, vorrei chiederle se questo gap del 6 per cento è nato negli ultimi anni o c’è sempre stato (e forse prima era anche superiore).

Inoltre, non ci sono capitali da prestare alle imprese perché, come ha detto lei, non ci sono soldi nelle banche e questo, probabilmente, nasce dal fatto che le imprese fanno fatica a pagare, ossia hanno molte passività. Non sarebbe il caso di far qualcosa a livello internazionale ? Voi pensate che il tema esuli del tutto da problemi internazionali o la moneta unica europea può essere considerata parte di questo problema ?

PRESIDENTE. Do la parola al dottor Gobbi per la replica, chiedendogli il piccolo miracolo di fornire una risposta contenuta a questioni grandi, come quelle poste dai colleghi.

GIORGIO GOBBI, Sostituto Capo servizio della segreteria tecnica per l'eurosistema e la stabilità finanziaria della Banca d'Italia. Cercherò di essere rapido e mi scuso se non potrò rispondere a ogni quesito. Onorevole Barbanti, riportare il trattamento fiscale delle svalutazioni delle Pag. 12perdite su crediti a un livello meno penalizzante per le banche italiane può sicuramente aiutare, compatibilmente con i vincoli di finanza pubblica. Il trattamento in Italia è più penalizzante rispetto agli altri Paesi.

Per quanto riguarda i costi di compliance, è vero che c’è un problema dei costi dell'eccessiva regolamentazione e la necessità della sua semplificazione, ma credo che con il processo di avvio dell'Unione bancaria si dovrebbero eliminare molte sovrapposizioni e, soprattutto, si dovrebbe avere un quadro di regolamentazione più chiaro. Il problema, però, è duplice: una cosa è il costo dell'applicazione della regola, altra cosa è il costo legato al fatto che le regole vengono fatte rispettare. Le ispezioni nelle piccole e medie banche per verificare l'adeguatezza degli accantonamenti rispetto ai rischi che sopportano, è prima di tutto nell'interesse delle economie locali che da quelle banche si finanziano; difatti, se quelle banche piccole e medie avessero un dissesto, le prime a soffrirne sarebbero proprio le stesse economie locali.

Rispetto al trattamento uniforme dei non performing loan a livello europeo, possiamo dire che è un traguardo verso il quale si sta procedendo. L'EBA (European Banking Authority), l'Autorità bancaria per l'intera Unione europea, ha in atto una procedura che porterà a un trattamento più uniforme o, quanto meno, a una classificazione più uniforme.

In riferimento al commento dell'onorevole Paglia, il fatto che una parte non piccola dei problemi della finanza d'impresa derivi dalla sottocapitalizzazione è un'osservazione che noi facciamo da tempo e, soprattutto, si combina con la circostanza che, prima della crisi, le imprese erano molto indebitate e presentavano una redditività calante. Quello che ha reso particolarmente deboli le nostre imprese al momento della crisi è proprio il fatto che esse avevano avuto, negli anni precedenti, un indebitamento crescente e una redditività calante. La crisi, poi, ha ridotto anche la redditività al di sotto della soglia di sostenibilità. Questo è un problema evidente e, difatti, crediamo che la via maestra sia quella di provare ad avere una struttura meno orientata al debito.

Per quanto riguarda il problema delle sofferenze, richiamato dall'onorevole Pelillo, ricordo che il dato del 22 per cento non rappresenta le sofferenze, ma si riferisce a un aggregato più ampio. Le sofferenze rappresentano uno stadio terminale dell'insolvenza: dalle sofferenze, praticamente, non si esce più; se un'impresa è in sofferenza, nel 90 per cento circa dei casi ci rimane anche per il periodo successivo. Il 22 per cento, quindi, si riferisce a un aggregato molto più ampio, che comprende anche imprese che hanno possibilità di ritornare a onorare i propri debiti. La percentuale è riferita al mese di giugno, quindi non include ancora gli effetti del pagamento degli arretrati della pubblica amministrazione, ma, tra gli usi che ne fanno le imprese, nel nostro sondaggio congiunturale registriamo anche il rimborso dei debiti verso il sistema bancario.

Vedremo successivamente che tipo di imprese sono, ossia se sono imprese che già si trovano in difficoltà e così via; noi rileviamo un campione relativamente piccolo di imprese e, man mano che questi dati si renderanno disponibili, li valuteremo. Per il momento sono, lo ripeto, segnali indicativi e importanti, ma credo che il pagamento dei debiti non risolva il problema, almeno quello delle sofferenze che di questo 22 per cento sono una buona metà.

Infine, per quanto riguarda le osservazioni dell'onorevole Causi sul teorema di Modigliani-Miller – non vorrei contraddire il presidente della Commissione – colgo un aspetto su cui si discute anche nel dibattito che riguarda più da vicino le banche. Diversi studiosi e autorevoli commentatori osservano che, siccome uno dei lemmi del teorema di Modigliani-Miller sostiene che le banche potrebbero ridurre il costo del capitale riducendo il rischio e aumentando il patrimonio, bisognerebbe porre vincoli patrimoniali alle banche del 30 per cento circa. Su questo argomento è in atto un dibattito.Pag. 13

Nello specifico delle banche, siamo di fronte a imprese particolari, che offrono una parte dei servizi attraverso i loro debiti. È una questione complicata, la cui soluzione determina il livello ottimo del rapporto di patrimonio. Si sta faticosamente lavorando; ad esempio, l'accordo Basilea III, che entrerà in vigore il prossimo anno, porterà a un innalzamento che non è indolore. In sintesi, il dibattito è ancora aperto e sarà condotto un approfondimento in questa direzione.

Secondo i nostri ultimi dati, riferiti ad agosto 2013, il funding gap è sceso attualmente a circa 150 miliardi, che sono ancora il 10 per cento dei prestiti. Il problema del funding gap era cronico prima della crisi, quando costituiva il 20 per cento dei prestiti (era quindi una fonte di grande vulnerabilità); adesso non è alto nel confronto internazionale e non è alto rispetto ad altri periodi storici, come l'inizio del decennio scorso. Il problema, però, è che le banche italiane devono poter accedere nuovamente ai mercati dei capitali. Non possiamo essere, cioè, un sistema autarchico che presta solo quello che raccoglie tramite depositi; è un processo faticoso, per cui dovremo riconquistare la fiducia degli investitori internazionali, sia sul nostro debito pubblico, sia sul nostro debito privato, ovvero quello delle banche.

Concludo rispondendo all'osservazione sul leverage nel tempo, posta dall'onorevole Pesco. Il leverage delle imprese italiane era più elevato già prima della crisi; il punto, torno a ribadire, era che prima la redditività, seppure bassa nel confronto internazionale, consentiva di fare fronte a questi debiti. Non saprei dire se il problema sia la moneta unica o i livelli di efficienza e redditività delle imprese. Sicuramente, prima della moneta unica, in questi casi c'era la ricetta della svalutazione; oggi questa possibilità non c’è, ma non sono così sicuro che sarebbe la soluzione del problema. A mio avviso, il problema delle nostre imprese italiane è di essere efficienti e redditizie, per fare in modo che sia conveniente investire in esse.

Legate a questo tema ci sono diverse altre riforme che riguardano l'abbattimento dei costi del fare impresa in Italia e che, immagino, non rientrino tra i compiti di questa Commissione. A volte si tendono a curare come problemi finanziari problemi di natura reale. Non ci si deve stupire se, poi, le medicine sono inefficaci, poiché stanno curando dei sintomi che hanno cause di altra natura: l'antipiretico può essere utilissimo quando si ha la febbre alta, ma se c’è un'infezione non è il farmaco da usare (mi rendo conto che la metafora è un po’ forzata). Insomma, ci sono alcuni problemi che noi vediamo dal lato finanziario, ma sono il riflesso di problemi più profondi dal lato reale.

PRESIDENTE. La ringraziamo per la sua introduzione, per queste risposte e per il contributo che ci ha dato; ho l'impressione che torneremo a contattarvi. Autorizzo la pubblicazione in allegato al resoconto stenografico della seduta odierna della documentazione consegnata dal dottor Gobbi (vedi allegato) e dichiaro conclusa l'audizione.

La seduta termina alle 15.10.

ALLEGATO